编者按:

站在2025年的盛夏回望,科技创新的浪潮已从实验室奔涌至街头巷尾。

屏幕上跃动的AI智能助手、穿梭的智能驾驶车流、人形机器人的惊艳亮相……科技不再是遥远的想象,而是重塑生活的真实力量。

当科技创新成为大国博弈的核心赛道,资本市场的使命愈发清晰:如何将金融活水更精准地引向科技创新的最前沿?

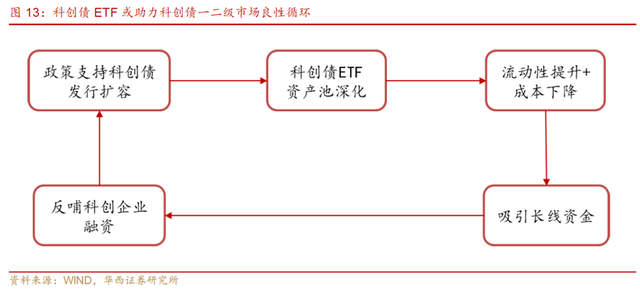

从2019年科创板开板到2025年债市“科技板”落地,从双创债试点到首批科创债ETF破茧而出,中国资本市场正以“股债联动”的宏大叙事,架设起连接资本与创新的新桥梁。

7月7日,首批科创债ETF正式扬帆起航,而多只产品仅半日售罄。(来源:财联社)

这并非是简单的产品创新,更是一场国家战略与资本意志的共振。在产品的火热发行之外,属于科创债ETF的大幕或许才刚刚开启。

此刻,挖掘基尝试用八个关键问题,探寻这一工具背后的理性价值与时代温度。

Q1:

大热的科创债究竟是什么?

科创债的全称是科技创新公司债券,从本质上来讲,它是为科技创新企业提供资金支持的一种金融工具。用更通俗的话说,就好比是一张“借条”。

那么,普通信用债与科创债是什么关联?如果把普通信用债比作企业通用的“粮草”,科创债则是定向输送至科技研发前线的“特种补给”。

其特殊之处在于,要求发行主体必须是深耕科技创新领域的企业,或者募集资金主要用于支持科技创新领域发展。

图:科技创新债券主要发行人

根据发行人类型,科创债可分为四类——科创企业类、科创升级类、科创投资类和科创孵化类。

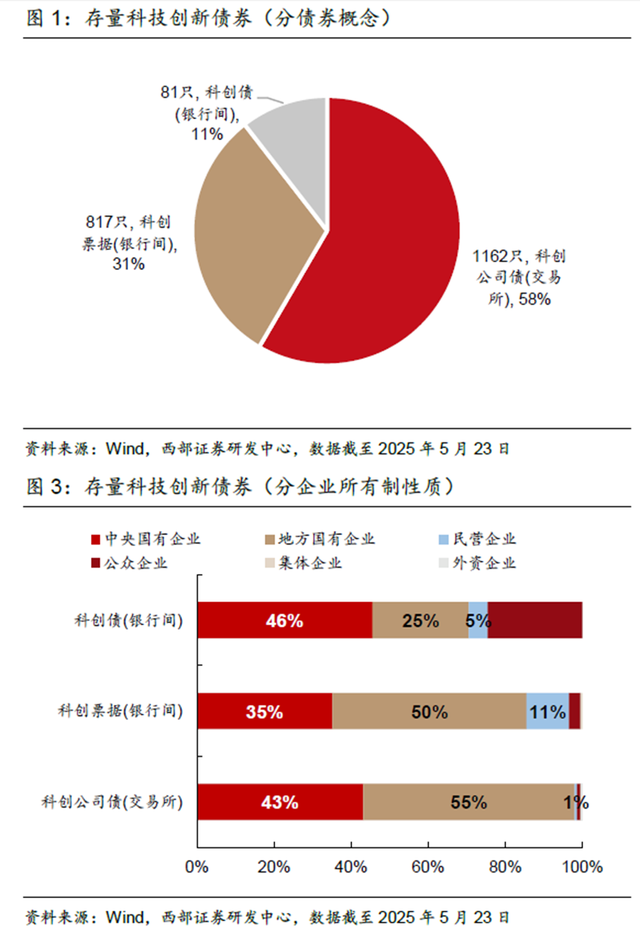

科创债的前身为2017年开展试点的双创债,此后随着相关政策的不断深化与完善,如今的科创债已构建起较为完整的框架体系,涵盖了交易所的“科创公司债”以及银行间的“科创票据、科创债”。

2025年5月,随着人民银行与证监会联合发布《关于支持发行科技创新债券有关事宜的公告》,中国债券市场的"科技板"正式启航。

Q2:

科创债的核心特质是什么?

不难发现,相较于普通信用债,科创债的“科创基因”是其核心烙印。

作为债券市场支持科技创新发展的新兴融资工具,科创债的募集资金主要投向半导体、人工智能、新能源、高端制造等前沿领域,直接服务于国家科技创新战略的关键环节。

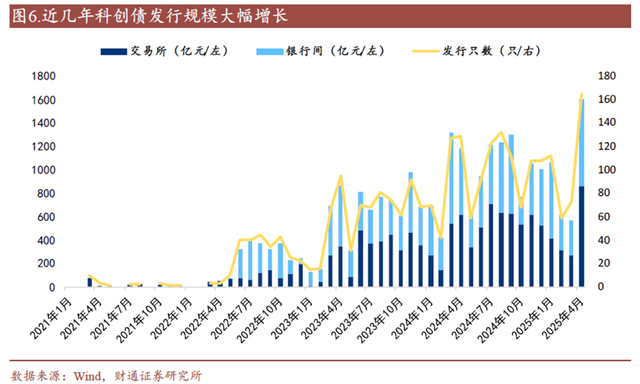

截至2025年6月末,科创债存量规模已达2.45万亿元,一级认购火热,二级买盘力量增强,成为信用债市场扩容的重要引擎。(来源:华西证券)

当“新质生产力”写入国家战略,叠加央行再贷款政策支持与信用风险缓释工具的配套运用,科创债已超越单纯的融资工具,成为金融体系服务科技自立自强的生动实践。

这片蓝海的扩张速度,正是国家推动科技自立自强的金融注脚。

Q3:

如何理解科创债ETF?

科创债ETF本质是“科创债”叠加“ETF”所产生的化学反应,是指数化投资的精巧设计。

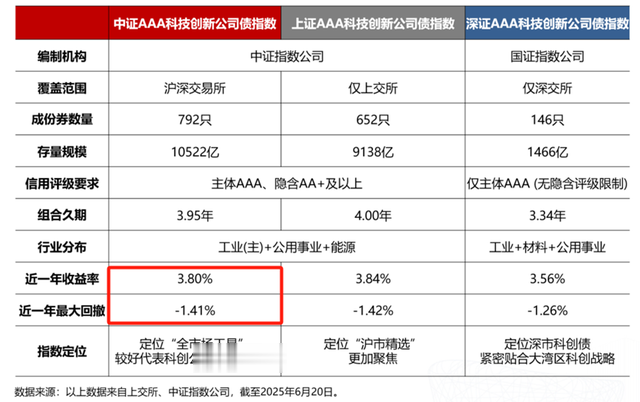

作为指数型基金,科创债ETF的核心运作逻辑是聚焦特定科创债指数(如中证AAA科技创新公司债指数)的成分券及备选成份券,将上百只优质科创债汇聚成一池活水,打造 “科技创新信用”的标准化凭证。

基金管理人将通过专业的被动管理策略,力求精确复制目标指数的表现。对投资者而言,买入一份科创债ETF份额,就相当于以标准化、低门槛的方式持有了一篮子科创债资产。

这一工具的创新价值在于,它将传统科创债投资的机构壁垒化繁为简,以指数化的方式将原本以机构投资者为主的高门槛市场,转化为个人投资者可便捷参与的标准化投资工具,将分散投资与专业管理凝结于指尖。

Q4:

科创债ETF为何此时应运而生?

2025年的政策脉络给出了答案。

3月央行首提债券市场"科技板",4月政治局会议再提"科技板",5月配套政策密集落地,6月陆家嘴论坛明确"强化股债联动"。

这套组合拳背后,是国家对科技创新核心地位的坚定布局,而现实的需求同样迫切。

一方面,科创企业普遍面临研发周期长、资金需求大的挑战,传统融资模式难以满足其长期资本需求;

另一方面,投资者期待分享科技创新红利,但直接投资单只科创债存在准入门槛高、风险分散不足、流动性受限等痛点。

科创债ETF恰逢其时地为供需两端架起桥梁——既为创新前线输送“耐心资本”,又为投资者开辟参与时代浪潮的新路径。

Q5:

科创债ETF跟踪的指数有何特点?

科创债ETF本质是“科创债”叠加“ETF”所产生的化学反应,是指数化投资的精巧设计。

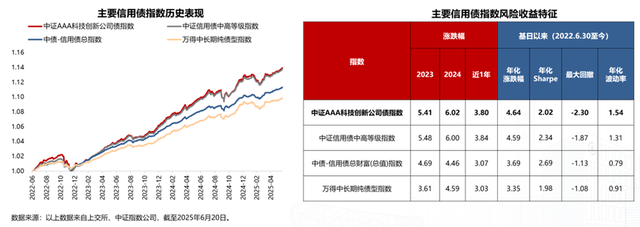

中证AAA科技创新公司债指数(932160)正是解码科创债ETF投资逻辑的核心载体,其编制规则体现了“在创新浪潮中坚守稳健”的双重定位。

首先,指数仅纳入了主体评级为AAA、隐含评级AA+以上的科创公司债,发行人包括占比99%以上的央国企及部分优质民企(如上市公司),从源头上筑起坚实的信用基石。

其次,在结构设计上,指数以1-5年期中短期债券为主力,3.88年的修正久期在利率波动中展现出更强的韧性;近800只成分券单券权重均低于1%,市值容量超万亿,通过高度分散化持仓降低单一主体风险。

自2022年6月基日以来,指数年化收益达4.64%,且历史年年正收益,表现优于同类信用债指数。

在利率中枢下行、稳健优质资产稀缺的当下,指数“高信用等级+科创成长”的双重属性,使其配置价值愈发凸显。

Q6:

对个人投资者而言,

科创债ETF意味着什么?

对普通投资者而言,科创债ETF的问世不仅填补了固收类投资工具箱的一隅空白,更提供了一个能够一键布局科创公司债的普惠工具。

千元起投的较低门槛、场内T+0的灵活交易、0.2%/年的低费率、高评级的信用“打底”……

这些客观的参数背后,有望转化为切实的投资获得感提升。

正如移动支付改变了金融服务的面貌,以ETF及联接为代表的指数工具也在重塑科技红利的分配逻辑。

个人投资者无需大额资金和专业信用分析能力,在风险偏好匹配的情况下,便能够借助这一投资工具,间接成为众多优秀科创企业的“债主”,进而与国家创新的步伐保持同频共振。

Q7:

对机构投资者,

科创债ETF又展现出怎样的价值?

当债市获取阿尔法收益的难度在波动中加大,债券ETF正以贝塔工具的清晰逻辑,成为机构资产配置版图中的亮眼坐标。

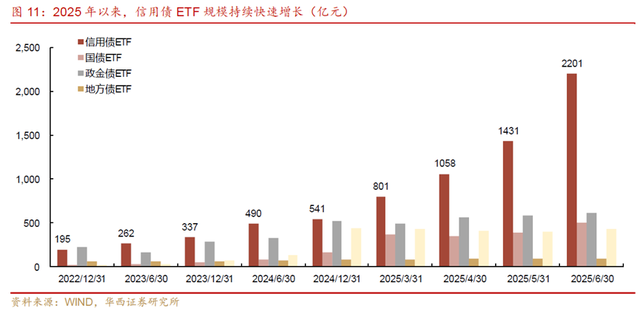

2025年上半年,债券ETF规模首次突破3000亿元,其中信用债ETF贡献斐然。

随着正式纳入通用质押式回购与做市商制度升级等政策深化,信用债ETF的流动性已从 “持有到期” 的传统模式,逐步升级为兼具交易便捷性与资产盘活能力的综合工具。

作为信用债ETF体系中聚焦科技创新领域的特色分支,科创债ETF同样是实现高效、精准资产配置的利器。

通过一键配置数百只个券的便捷性和“T+0”的交易效率,机构投资者可以快速建立对科创债市场的整体敞口,灵活响应战略布局或战术调整需求。

相较自行构建和管理庞大的个券组合,投资ETF能显著降低研究、交易和运营的综合成本,提升资金运用效率。

在组合风险收益优化层面,将科创债ETF融入传统固收策略,可在AAA级信用债“打底”的基础上提升回报潜力,为机构在低利率时代重构投资框架提供关键支点。

Q8:

如何理解,

科创债ETF在资产配置中的定位?

过去几年间,低利率的浪潮渐行渐近、全球资本市场在颠簸中震荡前行,多元资产配置的价值愈发凸显。

在多元资产配置的探索中,科创债ETF展现出清晰而务实的定位。

一方面——

在哑铃策略的两端,即左侧的高波动股票与右侧的防御性利率债之间,科创债ETF提供了关键的中间支点。

相比纯防御资产,它承载着创新动能带来的收益潜力;相较于权益资产,它提供票息收益的缓冲带。这种“中低风险、兼具弹性”的特性,有望使得组合构建更趋平衡。

注:上文“弹性高”意味着上涨时涨幅更大、下跌时跌幅也更大。

另一方面——

作为特色科创主题债券工具,科创债ETF不仅是债券市场深度与广度的拓展,更因其科创属性,天然融合了政策支持(政策β)与科创企业自身发展活力(潜在的成长α),既保留了债券的稳健底色,又融入了科技的成长基因。

在利率长期下行周期与科创政策窗口期的叠加背景下,为投资者提供了一种参与科技创新浪潮、同时注重风险可控的长期工具,承载着低利率时代投资者对确定性的珍视,走向更深更远处。

投资的本质,是在可承受的风险范围内,向未来下注。

而科创债ETF正将这一哲学具象化——

TA降低了参与的门槛,却未稀释对国家创新战略的信仰权重;

TA分散了个体的风险,又以鲜明的科创主题为组合注入时代脉搏;

TA不追求大起大落,却在票息打底的基础之上,让持有人有机会分享中国科创崛起这一最具确定性的长期增长故事。

在这个不确定性如影随形的时代,这种“守望科创未来、脚踏债基实地”的长期配置逻辑,或许正是我们所追求的投资答案。

有远见的投资者或许早已站在了趋势的风口,选择与时代共振,与大国科创的必然崛起同频。

风险提示

以上不构成证券推荐。本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

配资公司大全,炒股配资怎么配,正规线上配资提示:文章来自网络,不代表本站观点。